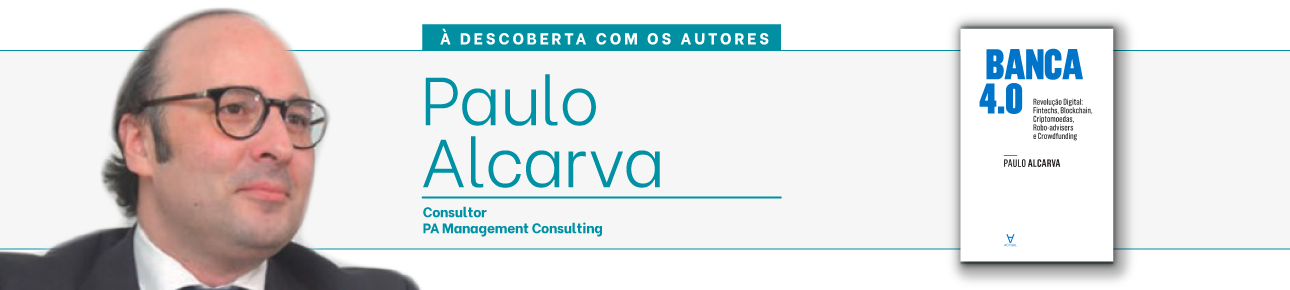

À DESCOBERTA COM OS AUTORES: PAULO ALCARVA

Paulo Alcarva é Managing Partner da PA Management Consulting e Industry Fellow da Católica Porto Business School, onde leciona a cadeira de Gestão Financeira. Falou à CEO Store sobre o seu livro Banca 4.0, onde fala sobre o futuro do sistema financeiro, a nova realidade das fintechs, e sobre criptomoedas.

1 - O que o levou a escrever Banca 4.0?

O impulso inicial em qualquer projeto de estudo está sempre relacionado com um gosto pessoal por aprofundar um determinado tema que nos desperta a curiosidade. Esse foi também o meu caso. Por ligação profissional, mas também por interesse académico, sempre acompanhei o negócio bancário e a forma como se interrelaciona, sobretudo, com as empresas. E esta é a base do impulso subsequente, explorar o tema pelo impacto que gera na economia real. Pois, embora se tenha verificado nas últimas décadas alterações profundas na atividade financeira, o negócio bancário ainda é, e não se prevê que tal situação se altere no futuro próximo, a principal fonte de financiamento e prestadora de serviços financeiros das empresas, assim como móbil de investimento/aforro dos particulares. E esta realidade é ainda mais significativa quando pensamos nas micro e PME e nas suas tradicionais dificuldades de diversificação das fontes de financiamento através de dívida (mercado de capitais) e capital de risco. Finalmente, como terceiro impulso e depois de ter escrito dois livros sobre financiamento bancário, senti que o tema não só não estava esgotado, como não podia passar ao lado de algo que está a acontecer na nossa contemporaneidade: a disrupção do modelo de negócio dos bancos por via da transformação tecnológica. No futuro próximo a banca tradicional será a banca digital. O modelo de negócio tal como o conhecemos vai desaparecer (e o processo já vai a meio). Por isso, os incumbentes só sobreviverão se se adaptarem ao novo modelo de negócio digital (rápido, sempre disponível, móvel e de baixo custo para produtos estandartizados).

2 - Para quem se dirige este livro?

O livro dirige-se especialmente aos consumidores de produtos financeiros, empresas e particulares, e não tanto para quem está na indústria financeira. O objetivo do livro é capacitar os gestores (de topo, quadros intermédios e técnicos) e os aforradores/investidores com competências e conhecimentos técnicos para ajustarem as suas necessidades (empresas e particulares) à oferta de serviços e produtos já existentes, ao contexto de mudança que já se vive e, sobretudo, perspetivar o que aí vem. Porque vem. A questão que se coloca é apenas quanto ao ritmo da mudança e, necessariamente, da adaptação dos “players” e dos consumidores a essas mudanças disruptivas, e que está ligado ao grau de literacia financeira e digital dos mercados.

3 - As criptomoedas têm dado muito que falar recentemente. Qual a sua opinião sobre este instrumento?

As criptomoedas são apenas uma parte do processo de transformação tecnológica que o sistema financeiro está a conhecer e não necessariamente o mais impactante para a vida das pessoas e das empresas. Eventualmente será o que tem tido (ou teve) uma maior cobertura mediática, à volta das questões de especulação associadas à volatilidade do seu preço de transação como ativo financeiro (e não como moeda) e à áurea misteriosa que se formou à sua volta como se se tratasse de uma revolução antisistema. Contudo, a atração prática das criptomoedas não se afasta da atração gerada por todas as outras transformações (crowdfunding, inteligência artificial e machine learning, big data e advanced analytics, etc, etc, etc) e que se resume nos dois factores fundamentais atrás já enunciados: custo e rapidez. Factores que coloca os consumidores do lado desta revolução financeira digital. Ao eliminar-se a intermediação, elimina-se custos, mas também permite a customização de praticamente qualquer tipo de produto financeiro e, tudo isto, com rapidez de processamento.

4 - O que diria a uma pessoa que não tem muita experiência em investimentos e que está a pensar investir em criptomoedas?

Nada de diferente do conselho que se dá para qualquer outro investimento: ajustar o perfil de risco ao produto financeiro a adquirir, que condicionará a probabilidade de rentabilidade (mais risco, maior probabilidade de rentabilidade, e vice-versa). Deste modo, a criptomoeda como ativo financeiro para investimento (e, sublinho, não como moeda, pois nessa perspetiva a sua função não é de investimento, mas sim funcional como as atuais moedas físicas e escriturais) continua a ser muito especulativa, logo passível de grande volatilidade de preço, pelo que só adequada para perfis de investidores tomadores de muito risco.

5 - Irão os governos tentar controlar o uso de criptomoedas? Será isso possível?

Sim, para proteção dos próprios consumidores. Uma moeda tem três funções principais: é um meio de troca, ou seja, uma forma de pagamento com um valor em que todos confiam; é também uma unidade de conta, que permite atribuir um preço a bens e serviços; e constitui ainda uma reserva de valor. Neste momento, e de uma forma muito residual, a criptomoeda apenas cumpre com a segunda daquelas funções. Para a sua universalização e estabelecimento como moeda efetiva e “trifuncional” necessita de ser institucionalizada. Não necessariamente através dos governos, mas seguramente através dos supervisores bancários, que são os bancos centrais. Caso contrário, serão sempre um subproduto, irrelevante.

6 - Em 5 anos, onde estará a longa lista de moedas menores? Enquanto reserva de riqueza será a cripto um fenómeno "winner-takes-all"?

Num espaço de 5 anos não diria, mas seguramente que os produtos desmaterializados serão os vencedores no futuro da indústria financeira. E as moedas não fugirão a esta regra. Noto, contudo, que as criptomoedas não serão uma entidade diferente das atuais moedas. Ou seja, as moedas atuais (euro, dólar, libra, etc) quando passarem a utilizar a tecnologia de criação monetária que as criptomoedas atuais utilizam – a tecnologia que está na base da blockchain – passarão elas próprias a ser também criptomoedas. Dito de outra forma, não acredito que seja a bitcoin a sobrepor-se ao dólar, mas sim o cripto-dólar a fazer esquecer a bitcoin.